Kas vyksta finansų rinkose? Obligacijų mėnuo | Luminor

Kas vyksta finansų rinkose? Obligacijų mėnuo

Justas Daujotas, „Luminor investicijų valdymas“ portfelio valdytojas

Rugpjūčio mėnesio apžvalga su „Luminor investicijų valdymas“ portfelio valdytoju Justu Daujotu

Vasaros pabaiga žymėjo prasčiausią mėnesį pasaulio akcijoms šiemet. Nors istorinis „Fitch” agentūros JAV kredito reitingo sumažinimas neturėjo didelės įtakos obligacijų rinkai, geresni nei tikėtasi ekonominiai duomenys ir didesnės emisijos mėnesio viduryje atnešė naujas JAV iždo obligacijų pajamingumo aukštumas. Vis tik antroje mėnesio pusėje pajamingumai krito, o išsivysčiusių rinkų akcijos sumažino nuostolius. Besivystančių rinkų akcijoms Kinijos nekilnojamojo turto rinkos įtampa ir prastėjantys vartojimo duomenys lėmė išpardavimą, o naujos skatinimo priemonės neatitiko rinkos dalyvių lūkesčių.

| Akcijų indeksai | Rugpjūtis, % | Nuo metų pradžios, % |

|---|---|---|

| MSCI World | -1,01 | 12,82 |

| MSCI USA | -0,30 | 15,85 |

| MSCI Europe | -2,45 | 8,00 |

| MSCI Emerging markets | -4,67 | 2,81 |

| MSCI China | -7,76 | -6,25 |

| MSCI Japan | -2,59 | 10.37 |

| Obligacijų indeksai | Rugpjūtis, % | Nuo metų pradžios, % |

|---|---|---|

| Bloomberg Viso pasaulio | -0,30 | 1,26 |

| Bloomberg Europos | 0,14 | 2,59 |

| Bloomberg Euro zonos Vyriausybių | 0,34 | 2,28 |

| Bloomberg Europos aukšto pajamingumo | 0,32 | 6,45 |

| Bloomberg Besivystančių rinkų | -1,48 | 1,91 |

Visi indeksai denominuoti EUR valiuta. Šaltinis: Bloomberg (2023‑08‑31)

Naujos obligacijų pajamingumo aukštumos

Jei ką nors skaitėte apie finansų rinkas praėjusiais metais – tikriausiai tai buvo apie istorinį infliacijos lygį ir centrinių bankų reakciją didinant pagrindines palūkanų normas. Šis mechanizmas nulėmė reikšmingai augusius obligacijų pajamingumus, nematytus nuo 2008 metų finansų krizės laikų. Tuo tarpu šiemet atrodė, jog iki rugpjūčio nuosekliai mažėjanti infliacija, rinkos dalyviams laukiant laisvesnės pinigų politikos, nulems priešingas tendencijas. Tačiau JAV ekonomika yra stipresnė nei tikėtasi – Atlantos Federalinio rezervo banko duomenimis, metinis trečiojo ketvirčio BVP augimo tempas siekė 5,8 proc., nedarbo lygis išlieka istoriškai žemas, o vartotojų išlaidos nuosekliai kyla. Rugpjūtį vėl įsibėgėjus infliacijai, centriniai bankai pasilieka galimybę dar labiau padidinti palūkanų normas arba ilgiau išlaikyti status quo. Atsižvelgiant į šiuos pokyčius, JAV 10 metų iždo pajamingumas mėnesio viduryje pasiekė aukščiausią lygį per 15 metų.

Nors antroje mėnesio pusėje obligacijų rinka stabilizavosi, situacija skolos rinkoje turi bent dvi pasekmes. Akcijos yra žymiai rizikingesnės nei obligacijos – jų vidutinis metinis kintamumas išreikštas standartiniu nuokrypiu lyginant „MSCI World“ akcijų ir „Bloomberg Viso pasaulio“ obligacijų indeksą skiriasi daugiau nei tris kartus. Todėl didėjantis obligacijų pajamingumas, įvertinus riziką, daro šią turto klasę santykinai patrauklesnę. Antroji pasekmė – didesnė prognozuojama grąža naujoms investicijoms į skolos priemones. Didesnis pradinis pajamingumas istoriškai nulemia aukštesnę obligacijų grąžą ateityje. Tad JAV iždo obligacijų pajamingumui pasiekus aukščiausią lygį nuo 2007 metų, ateitis turėtų būti šviesesnė, tuo pačiu turint omenyje neigiamą grąžą dvejus metus iš eilės.

Besitęsiantis pesimizmas Kinijoje

Po akcijų rinkos išpardavimo paskutiniame 2022 m. ketvirtyje atrodė, kad Kinijos rinka pasiekė žemiausią lokalų lygį ir turėtų atsigauti vėl atsidarydama po griežto COVID‑19 karantino. Nors metų pradžia buvo stipri, „atsidarymo“ naratyvas išblėso – realus BVP antrąjį ketvirtį augo vos 0,8 proc., t.y. maždaug perpus mažiau nei prieš pandemiją. Einamojo ketvirčio duomenys nesuteikia daugiau vilčių, nes mažmeninės prekybos pardavimai rugpjūtį, lyginant su liepa, augo vos 2,5 proc., o nekilnojamojo turto rinkoje investicijų lygis nukrito į 20 metų žemumas. Reaguodamas į tai, centrinis bankas rugpjūtį antrą kartą šiemet mažino palūkanų normas, o didžiausi šalies bankai bus priversti apkarpyti normas esamoms NT paskoloms. Nors Kinijos komunistų partija mėnesio pabaigoje taip pat žadėjo didinti fiskalines išlaidas, kol kas sąlygos išlieka gana panašios.

Net ir taikant šias priemones, per pastarąsias kelias savaites Kinijos nekilnojamojo turto rinkoje matoma daugiau įtampos ženklų. Panašu, kad paklausa vietinėje rinkoje vis dar yra nepakankama – apdirbamosios gamybos aktyvumas penktą mėnesį iš eilės toliau mažėjo, o paslaugų augimas taip pat buvo silpniausias nuo gruodžio mėnesio, kaip rodo oficialūs PMI duomenys. Mažesnis Kinijos vartojimas nulemia silpnesnį augimą ir kitose besivystančiose ekonomikose, glaudžiai susijusiose prekybos ir tiekimo grandinėmis. Pastarojo meto įvykiai paskatino mus sumažinti taktinę besivystančių rinkų alokaciją išsivysčiusių rinkų naudai.

Iš globalių rinkų į lokalias

Rugpjūčio mėnesį siekėme pasinaudoti didesnėmis palūkanomis vietinėje obligacijų rinkoje. Tai buvo padaryta dalyvaujant pirminiuose Lietuvos Vyriausybės vertybinių popierių platinimo aukcionuose. Per mėnesį išplatinta 165 milijonai eurų nominalios vertės obligacijų. Šių vertybinių popierių vidutinis svertinis pajamingumas prasidėjo nuo 3,96 proc. trumpesnėms trejų metų obligacijoms iki 4,17 proc. ilgesnėms šešerių metų obligacijoms. Be įprasto skolos kapitalo gavimo per institucinius investuotojus būdo, Lietuvos vyriausybė atgaivino ir individualiems investuotojams skirtus Vyriausybės taupymo lakštus (VTL). Pirmoji vienerių metų VTL emisija buvo sėkminga: Lietuvos gyventojai įsigijo vertybinių popierių už 65,7 milijono eurų, o pajamingumas siekė 3,7 proc. Kitas emisijų platinimo laikotarpis yra rugsėjo 4–18 d., o naujasis tarifas bus identiškas. Investuotojai, turintys ilgesnį investavimo horizontą, gali pasinaudoti Lietuvos ar kitų Baltijos šalių išleistais ilgesnės trukmės vyriausybės vertybiniais popieriais, kurie vis dar teikia reikšmingą pajamingumą pagrindinių euro zonos šalių vyriausybių atžvilgiu.

Rinkos vertinimas

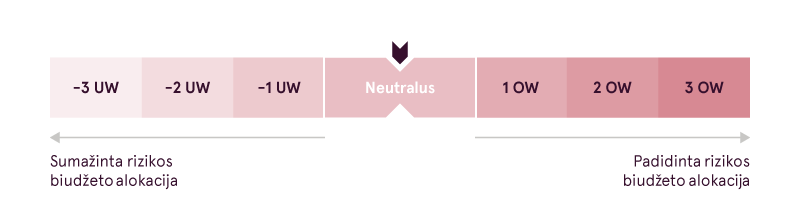

Ši rinkų apžvalga – tai tik nedidelė mūsų bendro rinkos raidos vertinimo dalis. Apskritai, tebesilaikome tos pačios pozicijos dėl rizikos ir pirmenybę teikiame akcijoms, o ne obligacijoms. „Luminor investicijų valdymo” rizikos vertinimas išlieka neutralus. Nors obligacijų siūloma grąža, įvertinus riziką, išlieka istoriškai patraukli, palyginti su akcijomis, kiti veiksniai vis dar leidžia tikėtis aukštesnės grąžos iki metų pabaigos. Pagrindiniai faktoriai išlieka JAV makroekonominiai duomenys, lūkesčius pranokstantys įmonių finansiniai rezultatai ir kiek atvėsęs rinkos dalyvių sentimentas po sveikos ~4‑5 proc. korekcijos mėnesio eigoje. Net ir esant silpnam sezoniškumui, akcijos nerodo pakankamai ženklų, jog „bulių” rinka baigiasi.

Tvarkyk savo finansus lengvai su Luminor!